摘要:税务延报是指纳税人因各种原因未能按时提交纳税申报表的行为。这种行为可能导致税收征管效率降低,增加税收风险,并对企业的正常运营产生一定影响。为了应对税务延报,企业应加强与税务部门的沟通协作,提高纳税意识,优化内部流程,确保按时申报。税务部门也应加强监管,提供便捷的申报渠道和有效的指导服务。通过共同努力,可以减少税务延报的发生,保障税收征管的顺利进行。

本文目录导读:

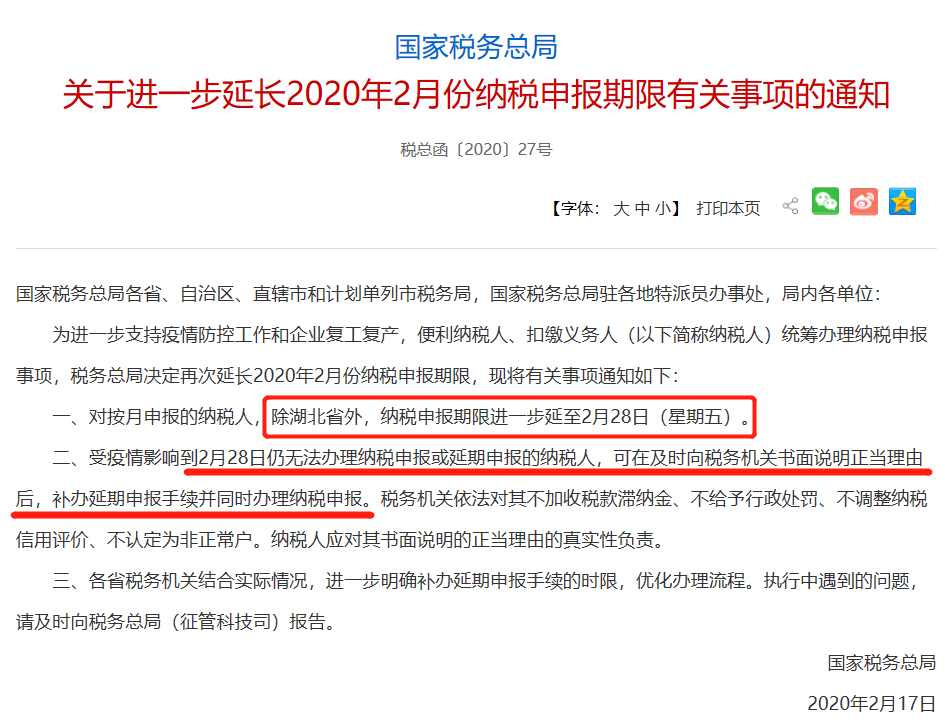

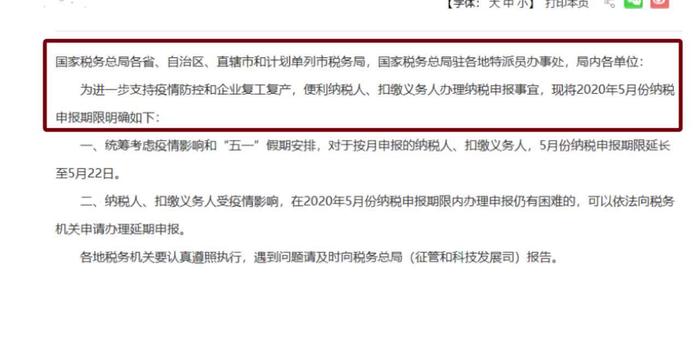

随着经济全球化的发展,税务问题已成为企业经营中不可忽视的重要环节,税务延报,作为企业税务管理中的一个特殊现象,逐渐受到广泛关注,本文将详细解析税务延报的含义、影响以及应对策略,以期帮助企业更好地理解和应对这一税务现象。

税务延报的含义

税务延报,是指企业在规定的申报期限内,由于各种原因未能按时完成税务申报,而推迟提交税务申报表的行为,这种情况通常涉及税种繁多,包括但不限于企业所得税、增值税等,税务延报并非简单地延迟申报,其背后可能涉及复杂的税务筹划、资金流动等问题。

税务延报的影响

1、对企业信誉的影响:税务延报可能导致企业信誉受损,影响其在合作伙伴、供应商及消费者心中的形象。

2、对财务成本的影响:税务延报可能导致企业面临罚款、滞纳金等财务成本,增加企业的经济负担。

3、对企业经营的影响:长期税务延报可能导致企业陷入税务风险,影响企业的正常经营和可持续发展。

4、对税务部门的影响:企业税务延报可能增加税务部门的工作负担,影响税收征管效率。

税务延报的应对策略

1、加强内部管理:企业应建立完善的税务管理制度,规范税务管理流程,确保税务申报的准确性和及时性。

2、提高税务意识:加强企业领导及员工的税务意识,重视税务工作,避免人为因素导致的税务延报。

3、合理规划资金流动:企业应根据自身经营情况,合理规划资金流动,确保按时缴纳税款,避免资金短缺导致的税务延报。

4、寻求专业支持:企业可寻求税务专业机构的支持,进行税务筹划和咨询,降低税务延报的风险。

5、建立风险预警机制:企业应建立税务风险预警机制,及时发现和解决潜在的税务问题,防止税务延报的发生。

案例分析

以某制造企业为例,该企业由于市场拓展和研发投入较大,资金流动性紧张,未能按时缴纳税款,面对这种情况,企业采取了以下措施:加强内部管理,优化流程,提高税务申报的效率和准确性;寻求专业机构的支持,进行税务筹划和咨询;加强与税务部门的沟通,解释原因并寻求解决方案,通过以上措施,企业成功避免了税务延报带来的不良影响。

税务延报是企业经营中不可忽视的税务现象,对企业信誉、财务成本、经营及税务部门均可能产生深远影响,企业应高度重视税务管理工作,加强内部管理,提高税务意识,合理规划资金流动,寻求专业支持和建立风险预警机制,以降低税务延报的风险。

政府和企业应共同努力,完善税收法律法规,优化税收环境,为企业提供良好的发展平台,税务部门也应加强与企业的沟通与合作,为企业提供便捷的税收服务和指导,共同推动税收工作的顺利开展。

通过深入了解税务延报的含义、影响及应对策略,企业可以更好地应对挑战,实现可持续发展,在未来的经营过程中,企业应不断提高自身素质和风险管理能力,为创造更大的价值奠定坚实基础。