摘要:税务改革带来深远影响,企业和个人需调整策略以适应变革。税务改算的必然趋势要求社会各方共同应对,以优化税收体系、提高税收效率。改革将促进税收公平,推动经济发展。面对改革,各方需灵活调整策略,积极应对挑战。

本文目录导读:

随着全球经济一体化的深入发展,税务问题已经成为国家、企业乃至个人不可忽视的重要议题,税务改算作为税务改革的核心环节,对于优化税收结构、提高税收效率、促进经济公平发展具有深远影响,本文旨在探讨税务改算的背景、意义、实施策略及其挑战。

税务改算:背景与意义

税务改算是适应经济发展新常态、推动税收制度现代化的必然要求,在全球经济变革的大背景下,税务制度的优化与完善对于提高国家竞争力、促进企业发展具有至关重要的意义,税务改算不仅是税收制度改革的重点,也是实现税收公平、效率与促进经济发展的重要手段。

税务改算的实施策略

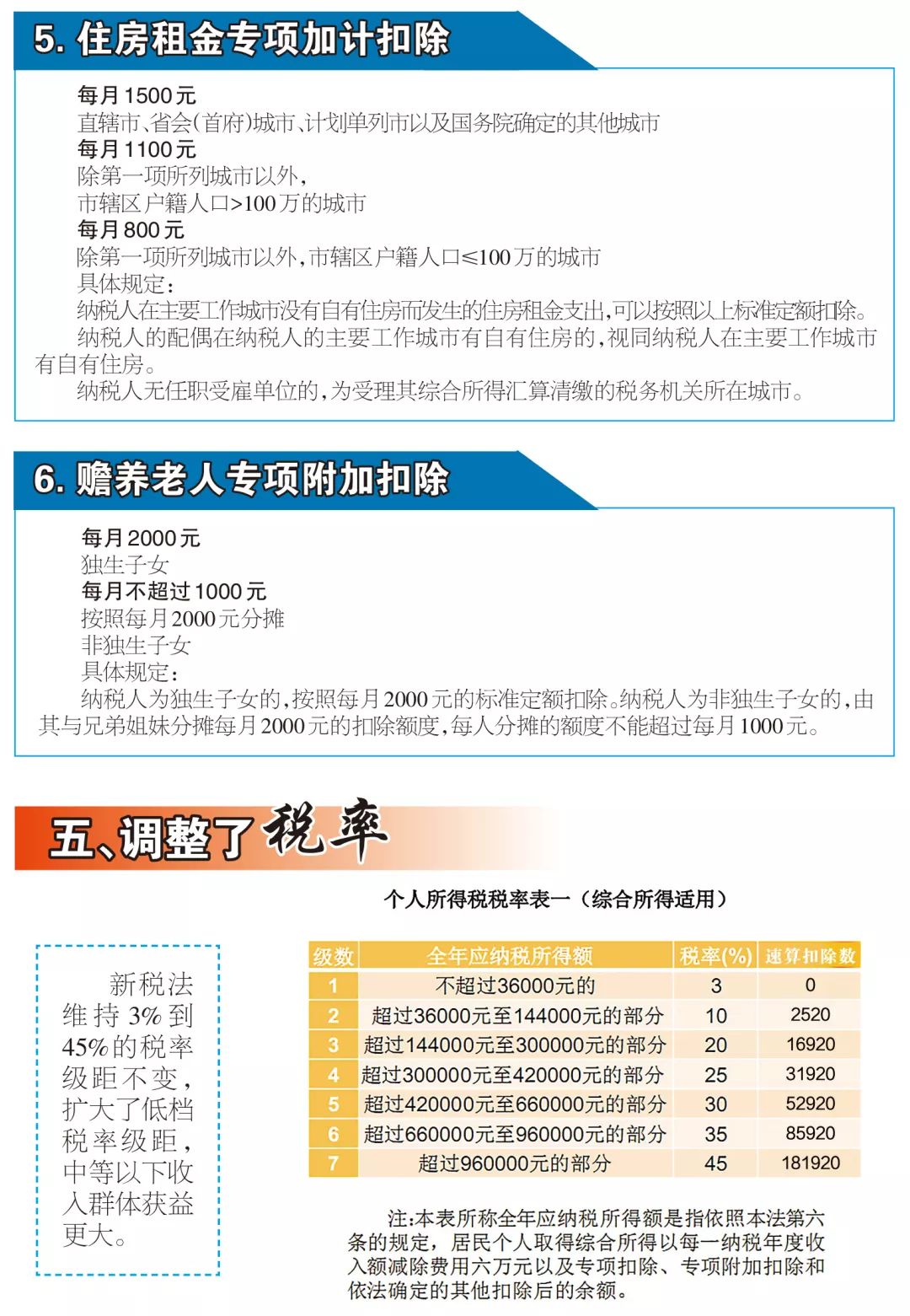

1、优化税收结构:通过调整税率、税基和税收优惠等措施,优化税收结构,实现税收公平与效率,降低对劳动所得的税负,提高对资本所得的税负,以鼓励技术创新和人才培养。

2、简化税制流程:简化税制流程,降低纳税成本,提高税收征管效率,通过优化税收信息系统,实现税务信息的实时共享,提高税收征管的透明度和公正性。

3、强化税收征管:加强税收征管的力度,防止税收流失,通过强化税法宣传、提高税收违法成本等措施,提高纳税人的纳税意识和遵法度。

4、拓展税基:通过拓展税基,增加税收收入,为经济发展提供充足的财政支持,通过调整税收优惠措施,引导企业向高技术、高附加值领域发展。

税务改算的挑战与对策

1、利益调整的挑战:税务改算涉及各方利益的调整,可能引发一定的社会阻力,需要加强与各方的沟通与协调,形成改革共识。

2、法律法规的完善:税务改算需要相关法律法规的支撑,需要完善税收法律体系,提高税法的透明度和公正性。

3、技术支持的强化:税务改算需要借助现代信息技术手段,强化技术支持,提高税收征管的信息化水平。

4、国际协调的需求:在全球经济一体化的背景下,税务改算需要加强与国际组织的协调与合作,避免国际税收矛盾,维护国家利益。

案例分析

以某国为例,该国在税务改算过程中,通过优化税收结构、简化税制流程、强化税收征管等措施,实现了税收制度的优化与完善,这不仅提高了国家的竞争力,还为企业发展提供了良好的税收环境,具体案例的深入分析,可以为其他国家的税务改算提供有益的借鉴。

税务改算是适应经济发展新常态、推动税收制度现代化的必然要求,通过优化税收结构、简化税制流程、强化税收征管等措施,可以实现税收公平、效率与促进经济发展的目标,税务改算面临利益调整、法律法规完善、技术支持和国际协调等挑战,需要加强与各方的沟通与协调,完善相关法律法规,强化技术支持,加强国际协调与合作,共同推动税务改算的顺利实施。

在全球经济一体化的背景下,各国应借鉴先进经验,结合本国实际,制定符合国情的税务改算策略,以实现税收制度的优化与完善,为经济发展提供充足的财政支持。