税务零申报流程详解:企业在进行税务申报时,如当期无应税收入或应纳税额为零,可选择零申报。流程包括:登录电子税务局,选择“申报”模块,选择税种及申报表类型,填写申报表相关栏次,确认无误后提交申报。零申报不等于不申报,企业需按时进行税务登记并申报,确保合规运营。

本文目录导读:

税务零申报是指企业在一定期限内,没有发生应税业务,需要进行税务申报时,向税务机关报告其无应税业务发生的情况,对于刚刚起步的企业或者某些特定情况下,税务零申报是常见的操作,本文将详细介绍税务零申报的流程,帮助企业更好地理解和操作。

税务零申报的概念与意义

税务零申报,顾名思义,是指企业在规定的申报期内,由于未发生应税业务或应纳税额为零,向税务机关报告其经营情况的一种税务申报方式,对于合法合规经营的企业来说,正确进行税务零申报有助于维护企业的信誉,避免因未按时申报而导致的税务违规行为。

税务零申报的适用条件

1、企业在申报期内未发生应税业务。

2、企业在申报期内应纳税额为零。

3、企业已办理税务登记,并按规定进行纳税申报。

税务零申报流程

(一)准备工作

1、办理税务登记,获取税务登记证和纳税人识别号。

2、开设银行账户,与银行签订税款缴纳协议。

3、了解相关税收政策及规定,确保企业合法合规经营。

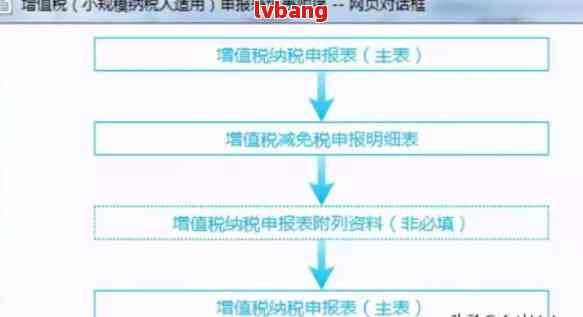

(二)申报流程

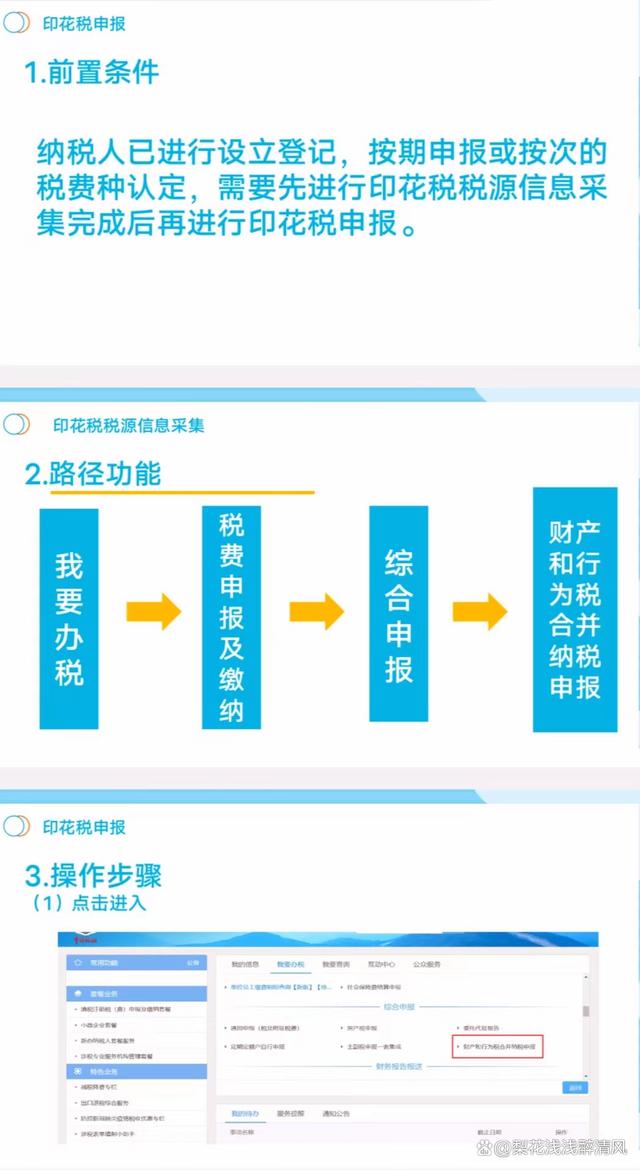

1、登录国家税务总局网站或相关电子税务局系统。

2、选择“申报征收”模块,进入“零申报”界面。

3、选择对应的税种、税目及申报表类型。

4、填写申报表,确认无误后提交。

5、通过电子税务局系统或前往税务机关进行申报确认。

6、打印并加盖公章,留存相关申报资料备查。

(三)注意事项

1、确保企业符合零申报的条件,避免虚假申报。

2、按时进行申报,避免逾期申报导致的罚款或其他不良后果。

3、保留相关凭证和资料,以备税务机关核查。

4、关注税收政策的变动,及时调整申报策略。

税务零申报的后续管理

1、持续关注税收政策法规,确保企业合法合规经营。

2、加强财务管理,确保账目清晰、准确。

3、定期自查,发现异常情况及时报告并处理。

4、定期进行税务培训,提高员工税务意识。

税务零申报的常见问题及解决方案

1、问题:企业是否可以进行长期零申报?

答案:长期零申报可能引发税务机关的关注,企业需确保符合零申报条件,并保留相关凭证和资料。

2、问题:忘记进行税务零申报怎么办?

答案:需及时补报并缴纳相应罚款,避免产生不良记录。

3、问题:税务零申报需要提交哪些资料?

答案:需提交税务登记证、纳税申报表、财务报表等相关资料。

4、问题:如何避免虚假申报被查?

答案:企业应确保符合零申报条件,关注税收政策法规,加强财务管理和自查,提高员工税务意识。

税务零申报是企业在一定期限内未发生应税业务或应纳税额为零时的一种税务申报方式,本文详细阐述了税务零申报的流程、适用条件、后续管理以及常见问题及解决方案,旨在帮助企业更好地理解和操作税务零申报,企业应关注税收政策法规,加强财务管理和自查,确保合法合规经营。