摘要:税务工作的风险管理与控制策略是保障国家财政安全和税收工作顺利进行的关键措施。针对税务工作中存在的各类风险,应采取有效的风险管理措施,包括完善税收法律法规、强化内部风险控制、加强信息化建设等。实施控制策略,如优化服务流程、提高数据分析能力、强化监督与评估机制等,以全面提升税务工作的效率和质量,确保税收工作的稳健运行。

本文目录导读:

随着经济全球化的发展,税务工作面临着日益复杂多变的挑战和风险,税务部门不仅要应对日益增长的税收征管任务,还要面对日益复杂的税收环境带来的风险,加强税务工作的风险管理与控制,对于保障国家财政安全,促进经济健康发展具有重要意义。

税务工作的风险分析

(一)政策风险

税收政策是国家进行宏观调控的重要工具,但政策的变化和执行力度会对税务工作带来风险,税收政策的调整可能导致企业运营模式的改变,进而影响到税务工作的稳定性和持续性;政策执行力度的不均衡可能导致税收征管的不公平,引发社会舆论的质疑和批评。

(二)管理风险

管理风险是税务工作中最为常见的风险之一,由于税务工作的复杂性,管理过程中的任何环节出现失误都可能导致风险的产生,税务登记管理、税款征收管理、税务稽查管理等环节,如果存在管理不到位、监管不严格等问题,就可能导致税收流失和违法违规行为的发生。

(三)信息技术风险

随着信息技术的发展,税务工作越来越依赖于信息系统,信息系统的安全性、稳定性和可靠性对税务工作的风险具有重要影响,一旦信息系统遭到攻击或出现故障,就可能造成税收信息的泄露、丢失或错误,给税务工作带来重大损失。

税务工作的风险控制策略

(一)完善税收政策,降低政策风险

针对政策风险,税务部门应加强与政府部门的沟通,制定合理的税收政策,确保政策的连续性和稳定性,要加强对政策执行情况的监督和评估,确保政策执行的公平性和有效性。

(二)强化内部管理,降低管理风险

针对管理风险,税务部门应建立健全的内部管理制度,明确各部门职责和权限,形成相互制约、相互监督的机制,加强对税务人员的培训和管理,提高税务人员的业务素质和职业道德水平,还应建立风险管理预警机制,及时发现和应对管理过程中的风险。

(三)加强信息技术应用,降低信息技术风险

针对信息技术风险,税务部门应加强信息系统的建设和维护,确保信息系统的安全性、稳定性和可靠性,加强对信息系统的监控和审计,及时发现和应对信息系统中的安全隐患和故障,还应加强与相关部门的合作,共同构建税收信息化平台,提高税收征管的信息化水平。

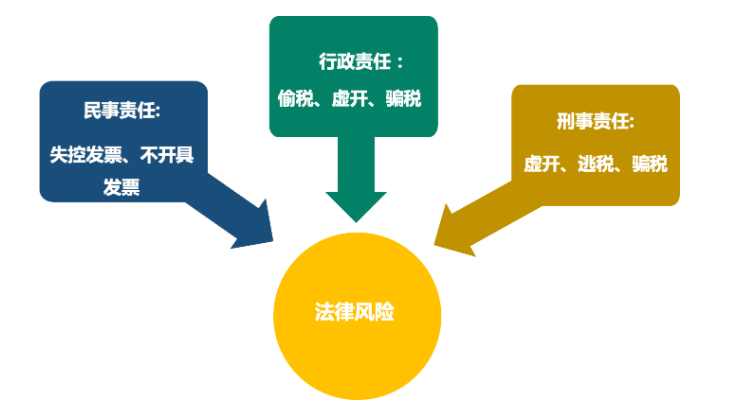

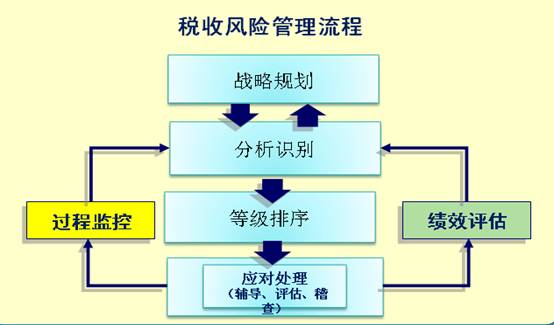

(四)建立风险管理机制,实施全面风险管理

税务部门应建立风险管理机制,实施全面风险管理,通过识别、评估、控制和应对风险,确保税务工作的稳定性和安全性,具体而言,应建立风险管理团队,负责全面识别和评估各类风险,制定针对性的风险控制措施和应对策略,加强对风险管理效果的监督和评估,确保风险管理措施的有效性和可持续性。

税务工作的风险管理与控制是保障国家财政安全、促进经济健康发展的重要举措,针对政策风险、管理风险、信息技术风险等主要风险,税务部门应制定完善的管理策略和控制措施,确保税务工作的稳定性和安全性,还应加强内部管理,提高税收征管的信息化水平,构建全面的风险管理机制,以应对日益复杂多变的税收环境带来的挑战。