摘要:企业税务抵扣是税务管理和财务规划的重要组成部分。其关键要素包括理解税收政策、掌握税务法规,以及正确应用税务抵扣项目。企业需关注税收政策的更新,确保合规操作,同时合理规划和运用各项抵扣项目以降低税负,优化财务结构。正确应用税务抵扣有助于企业合法减轻税收负担,提高经济效益。

本文目录导读:

在当今的商业环境中,税务管理已成为企业经营管理的重要组成部分,税务抵扣作为企业税务管理的重要策略之一,有助于降低企业税务负担,提高经济效益,本文将详细介绍企业税务抵扣的相关概念、种类及应用,以帮助企业管理者更好地理解和运用税务抵扣。

企业税务抵扣概述

企业税务抵扣是指企业在计算应纳税额时,按照税法规定,将某些符合规定的支出、费用或损失从计税依据中扣除,以减少应纳税额的一种税收优惠措施,通过税务抵扣,企业可以有效降低税务成本,提高市场竞争力。

企业税务抵扣的种类

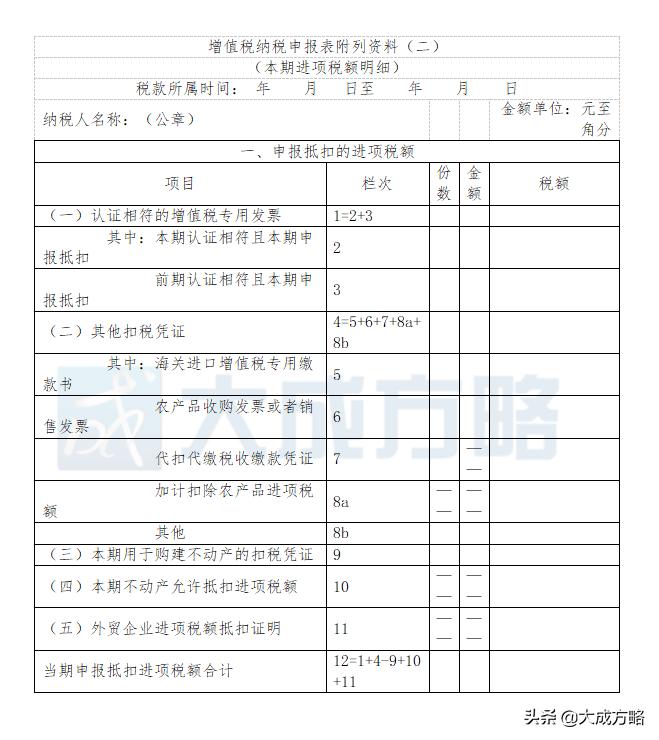

1、增值税抵扣:企业在购买货物或服务时支付的增值税可以作为进项税额进行抵扣,这是企业税务抵扣中最常见的一种。

2、研发费用加计扣除:为鼓励企业加大研发投入,国家对研发活动提供加计扣除政策,企业在进行研发活动时发生的费用可以在计算应纳税所得额时进行加计扣除。

3、固定资产加速折旧:企业购买的固定资产在一定条件下可以采取加速折旧方式,从而减少应纳税额。

4、其他抵扣项目:如职工教育经费、环境保护支出等,也符合税务抵扣的条件。

企业税务抵扣的应用

1、合理规划采购活动:企业应充分了解增值税抵扣政策,合理规划采购活动,确保采购的货物或服务符合增值税抵扣条件。

2、加大研发投入:充分利用研发费用加计扣除政策,加大研发投入,提高创新能力。

3、固定资产投资规划:根据企业实际情况,合理规划固定资产投资,利用固定资产加速折旧政策降低税负。

4、合规操作与凭证管理:企业在进行税务抵扣时,需确保操作合规,妥善保管相关凭证,以免引发税务风险。

企业税务抵扣的注意事项

1、遵守税法规定:企业在运用税务抵扣政策时,必须严格遵守税法规定,确保合规操作。

2、防范税务风险:税务抵扣涉及企业的经济利益,企业应建立健全的内部控制体系,防范税务风险。

3、关注政策变化:税务政策可能会随着经济形势的变化而调整,企业应密切关注相关政策变化,及时调整税务策略。

4、提高人员素质:企业需要提高税务人员的专业素质,确保税务抵扣政策的正确应用。

企业税务抵扣是企业降低税务成本、提高经济效益的重要策略之一,企业应充分了解并合理运用各种税务抵扣政策,遵守税法规定,防范税务风险,关注政策变化,提高人员素质,通过有效的税务管理,企业可以在激烈的市场竞争中保持优势,实现可持续发展。

建议与展望

建议企业在日常经营过程中,积极与税务机关沟通,了解最新的税务政策,以便更好地运用税务抵扣政策,企业还应加强内部管理,优化流程,提高税务管理的效率,展望未来,随着税收政策的不断调整和完善,企业税务抵扣政策将更加多样化和灵活化,为企业的健康发展提供更有力的支持。