摘要:针对当前税务体系,实施税务升级是提升效率与公平的关键路径。通过优化税务流程、引入先进技术、完善税收制度,能够确保税收更加公正、合理。这不仅有助于增加政府财政收入,还能激发市场活力,促进经济持续健康发展。税务升级将为社会创造更加透明、高效的税收环境,实现公平与效率的双重目标。

本文目录导读:

随着全球经济的不断发展,税务工作面临着前所未有的挑战和机遇,税务升级不仅是适应经济发展新常态的必然要求,也是提高税收效率、实现税收公平的重要途径,本文将探讨税务升级的内涵、意义、实施策略及未来展望,以期为税务工作的创新发展提供借鉴。

税务升级的内涵与意义

税务升级是指通过技术手段、管理制度创新以及人才培养等多方面的综合改革,提升税务工作的效率、公平性和可持续性,其内涵包括以下几个方面:

1、技术升级:运用大数据、云计算、人工智能等现代信息技术手段,提高税务管理的智能化水平。

2、制度创新:优化税收制度,完善税收法律法规,提高税收政策的针对性和有效性。

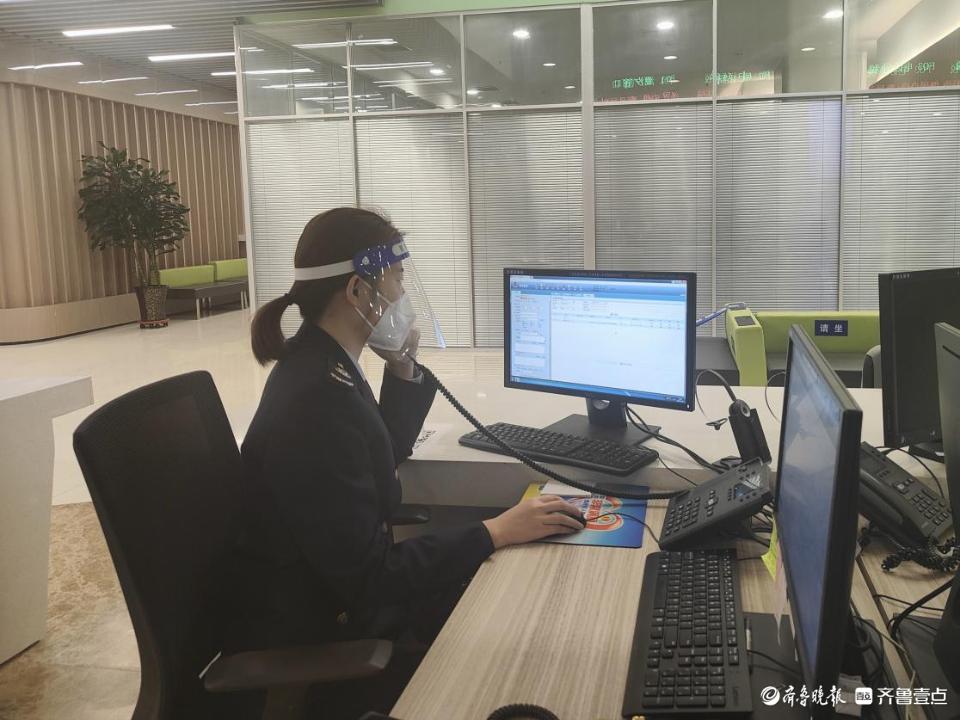

3、人才培养:加强税务人才队伍建设,提高税务人员的专业素质和能力水平。

税务升级的意义在于:

1、提高税收效率:通过技术手段优化税收征管流程,降低税收成本,提高税收征管的效率。

2、实现税收公平:通过制度创新,完善税收制度,减少税收漏洞,实现税收公平。

3、促进经济发展:优化税收结构,减轻企业负担,激发市场活力,促进经济持续健康发展。

税务升级的实施策略

1、技术手段的应用

(1)大数据技术的应用:通过大数据技术分析企业的财务数据,提高税收征管的精准度。

(2)云计算技术的应用:利用云计算技术实现税务信息的云端存储和共享,提高税务工作的效率。

(3)人工智能技术的应用:通过人工智能技术进行智能税务分析,预测税收风险,提供决策支持。

2、管理制度的创新

(1)优化税收制度:根据经济发展新形势,调整税收制度,优化税收结构,减轻企业负担。

(2)完善税收法律法规:加强税收法律法规的制定和完善,减少税收漏洞,防止税收逃避。

(3)加强税收征管:完善税收征管制度,提高税收征管的规范性和有效性。

3、人才培养与团队建设

(1)加强教育培训:定期开展税务人员的专业技能培训,提高税务人员的专业素质。

(2)引进高素质人才:招聘具备现代信息技术知识的高素质人才,优化税务人才队伍结构。

(3)团队建设:加强团队凝聚力和协作精神,提高团队整体战斗力。

税务升级的成效与挑战

1、成效

(1)提高了税收征管的效率和精准度。

(2)优化了税收结构和政策,激发了市场活力。

(3)减少了税收漏洞和逃避税行为,实现了税收公平。

2、挑战

(1)技术更新迅速,需要不断跟进学习。

(2)税收法律法规的完善需要与时俱进,适应经济发展新形势。

(3)人才培养和团队建设需要长期投入,且效果显现需要时间。

未来展望

税务升级将朝着更加智能化、信息化、现代化的方向发展,现代信息技术的不断发展为税务升级提供了有力支持;经济发展新形势对税务工作提出了更高的要求,未来税务升级将更加注重以下几个方面的发展:

1、深化技术应用:继续深化大数据、云计算、人工智能等现代信息技术的应用,提高税务工作的智能化水平。

2、完善制度体系:不断完善税收制度和法律法规,适应经济发展新形势,实现税收公平和效率。

3、加强人才培养:加强税务人才队伍建设,提高税务人员的专业素质和能力水平,为税务升级提供人才保障。

4、优化服务体验:以纳税人需求为导向,优化税务服务流程,提高服务质量,提升纳税人的满意度和获得感。

税务升级是适应经济发展新形势的必然要求,也是提高税收效率、实现税收公平的重要途径,通过技术手段、管理制度创新以及人才培养等多方面的综合改革,税务升级将有助于提高税收征管的效率和精准度,优化税收结构和政策,激发市场活力,实现税收公平,我们将继续深化技术应用,完善制度体系,加强人才培养,优化服务体验,推动税务升级的不断发展。