摘要:,,本文将对持股平台的税务问题展开深度解析,并探讨相应的应对策略。内容主要涉及持股平台税务的基本原理、涉及的主要税种、税务规划的重要性以及应对税务风险的具体措施。针对企业面临的税务挑战,本文旨在为企业提供有效的解决方案,以优化税务管理,降低税务风险,确保企业稳健发展。

本文目录导读:

随着经济的发展和企业规模的扩大,持股平台作为一种重要的资本运作方式,越来越受到企业的青睐,在持股平台的运营过程中,税务问题一直是不可忽视的重要环节,本文将围绕持股平台的税务问题展开深度解析,并提出相应的应对策略,以期为企业提供参考。

持股平台的概述

持股平台,又称为股权持有平台,是一种通过设立独立法人实体来持有股权、债权或其他资产的方式,其主要功能在于实现资本运作的灵活性和高效性,降低企业运营成本,提高市场竞争力,常见的持股平台包括有限合伙、公司制等形式。

持股平台的税务问题

(一)企业所得税问题

持股平台作为企业的一种组织形式,需要缴纳企业所得税,在持股平台的运营过程中,企业所得税的问题主要体现在收入确认、成本扣除和税收优惠等方面,如何合理确认持股平台的收入与成本,以及如何充分利用税收优惠政策,是企业在处理持股平台税务问题时需要重点关注的内容。

(二)增值税问题

除了企业所得税外,持股平台还需要关注增值税问题,在股权投资、债权投资等过程中,可能会涉及到增值税的缴纳问题,股权转让收益是否需要缴纳增值税,以及如何合理处理增值税发票等问题。

(三)印花税问题

印花税是持股平台运营过程中需要关注的另一种税种,在股权交易、合同签订等过程中,需要按照规定缴纳印花税,如何合理计算印花税,避免税务风险,是企业在处理持股平台税务问题时需要考虑的问题之一。

应对策略

(一)建立健全税务管理制度

企业应当建立健全的税务管理制度,明确持股平台的税务管理职责和流程,通过规范的税务管理,确保持股平台的运营过程符合税法规定,避免税务风险。

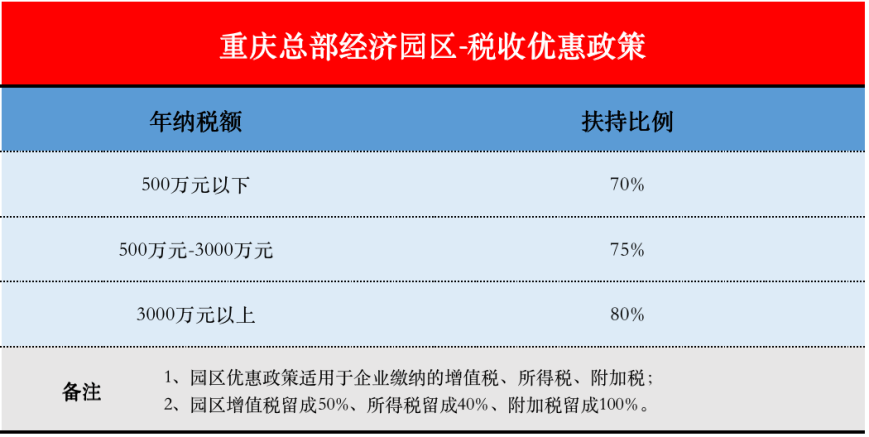

(二)合理利用税收优惠政策

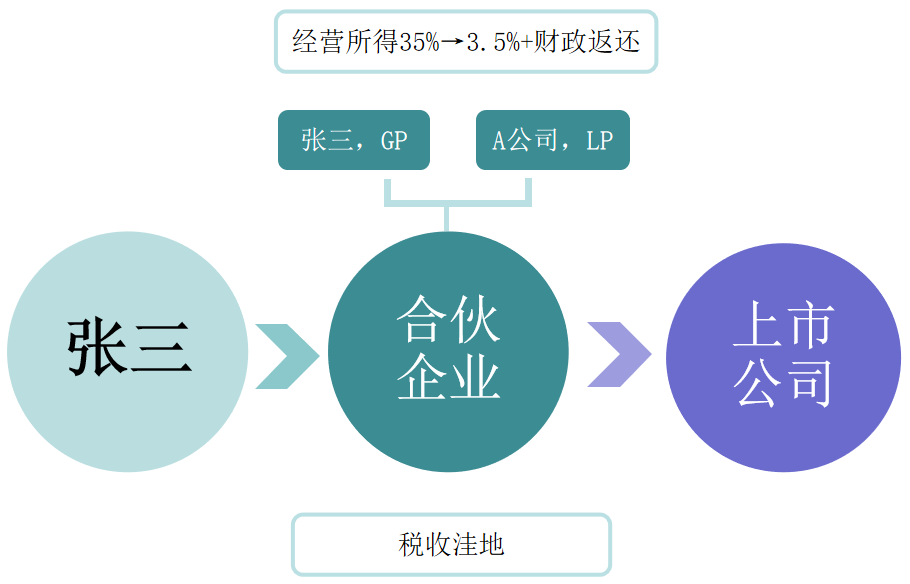

企业应当关注税收优惠政策,合理利用政策降低税负,关注高新技术企业的税收优惠政策、研发费用加计扣除政策等,为持股平台的发展提供支持。

(三)加强税务筹划

企业应当加强税务筹划,合理规划和安排持股平台的运营活动,通过合理的税务筹划,实现税负最小化,提高持股平台的盈利能力。

(四)寻求专业税务机构的支持

企业可以寻求专业税务机构的支持,通过专业的税务服务解决持股平台运营过程中的税务问题,专业税务机构可以提供税务咨询、税务代理等服务,帮助企业合理处理税务问题,降低税务风险。

案例分析

假设某企业设立了一个持股平台,通过该平台持有其他公司的股权,在运营过程中,该企业需要关注以下几个方面:企业所得税方面,需要合理确认持股平台的收入与成本,充分利用税收优惠政策;增值税方面,需要关注股权转让等过程中的增值税缴纳问题;印花税方面,需要合理计算印花税,避免税务风险,针对这些问题,该企业可以采取以下应对策略:建立健全的税务管理制度,加强税务筹划,寻求专业税务机构的支持等,通过这些措施,该企业可以有效处理持股平台的税务问题,降低税务风险。

持股平台的税务问题是企业在运营过程中需要重点关注的内容之一,企业需要关注企业所得税、增值税和印花税等方面的问题,并采取相应的应对策略,通过建立健全的税务管理制度、合理利用税收优惠政策、加强税务筹划和寻求专业税务机构的支持等措施,企业可以有效处理持股平台的税务问题,降低税务风险,实现稳健发展。