假税务证明危害严重,可能导致税收流失、经济秩序混乱,损害社会公平正义。企业和个人使用假税务证明涉嫌违法,需承担法律责任。应对之策包括加强税务监管,提高防伪技术,加大违法惩戒力度,普及税务知识,提高公众法律意识,从源头上遏制假税务证明的产生。全社会应共同努力,形成诚信纳税的良好氛围。

本文目录导读:

在当今社会,诚信已经成为人们生活中不可或缺的重要品质,随着社会的复杂化,一些人为了谋取私利,不惜采取不正当手段,其中就包括假税务证明,假税务证明的存在不仅严重损害了社会诚信体系,还可能导致一系列严重后果,本文将探讨假税务证明的危害,以及应对之策。

假税务证明的危害

1、损害社会诚信体系

税务证明是企业和个人信用状况的重要体现,假税务证明的存在严重破坏了社会诚信体系,一旦假税务证明被揭穿,不仅会影响个人或企业的声誉,还会引发公众对整个社会诚信体系的质疑。

2、引发税收征管漏洞

假税务证明可能导致税收征管漏洞,使一些企业和个人逃避税收监管,从而损害国家税收收入,这不仅违反了税收法律法规,也破坏了税收公平原则。

3、增加经济风险

假税务证明可能导致企业和个人的财务状况失真,从而增加经济风险,一旦企业和个人陷入财务危机,可能会引发一系列连锁反应,对社会经济稳定造成不利影响。

4、法律责任风险

制作和使用假税务证明是违法行为,涉及伪造公文、欺诈等罪名,一旦被发现,相关责任人将承担法律责任,可能面临刑事处罚。

应对之策

1、加强宣传教育

加强税收法律法规宣传,提高公众对假税务证明危害性的认识,倡导诚信纳税,营造良好的税收环境。

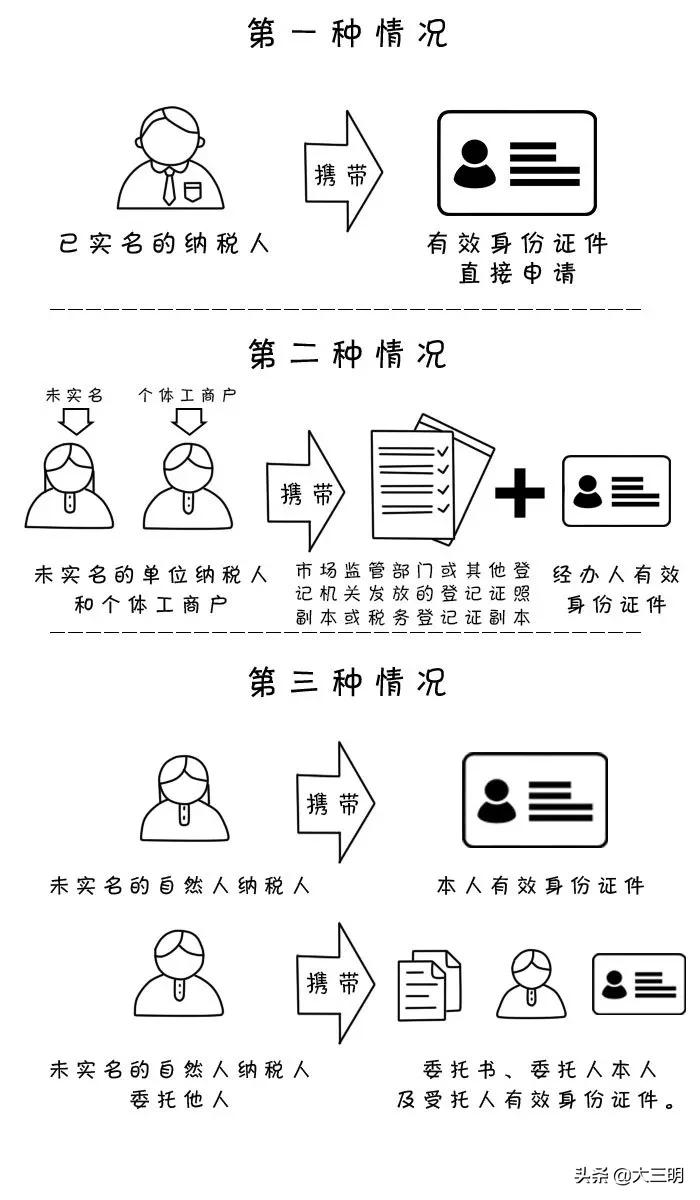

2、完善监管机制

加强税务部门对税务证明的监管,严格审查税务证明的真实性,建立信息共享机制,实现各部门之间的信息互通,提高监管效率。

3、加大惩处力度

对制作和使用假税务证明的行为进行严厉打击,依法惩处相关责任人,通过典型案例的曝光,形成有效的震慑力。

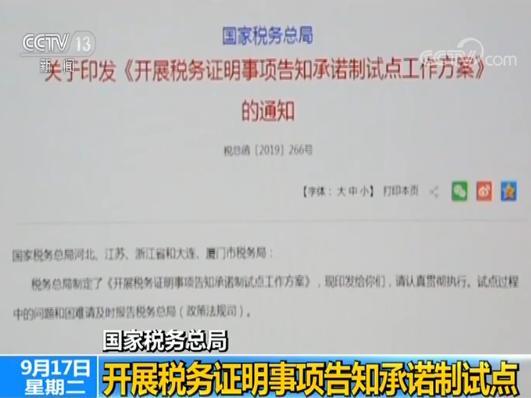

4、提高信息化水平

利用信息化手段提高税务证明的防伪能力,采用电子税务证明、数字签名等技术,提高税务证明的真实性和可信度。

5、建立诚信体系

建立企业和个人诚信体系,将诚信纳入社会信用评价体系,对诚信纳税的企业和个人给予政策优惠和表彰奖励,树立正面典型。

6、加强跨部门协作

加强税务部门与其他相关部门的协作,共同打击假税务证明等违法行为,实现跨部门信息共享,提高监管效能。

7、推动社会共治

鼓励社会各界参与打击假税务证明等违法行为,加强舆论监督,提高公众的监督意识,对提供线索、协助查处的单位和个人给予奖励和保护。

8、强化国际合作

加强与国际组织的合作,共同打击跨国假税务证明等违法行为,分享经验和信息,共同提高全球税收治理水平。

假税务证明的危害不容忽视,我们需要全社会共同努力,采取多种措施应对,通过加强宣传教育、完善监管机制、加大惩处力度、提高信息化水平、建立诚信体系、加强跨部门协作、推动社会共治以及强化国际合作等手段,共同维护税收秩序和社会诚信体系,促进经济健康发展。