摘要:税务师税法一考试内容涵盖税法基本原理、税收法律制度和税务管理等方面。考试重点考察考生对税法基本概念、法律原则和法律规范的理解与掌握,以及税务实务操作的熟练程度。考试内容难度适中,要求考生具备扎实的税法理论基础和丰富的实践经验,能够为企业提供专业的税务咨询和筹划服务。通过此考试,考生可获得税务师职业资格证书,成为合格的税务专业人才。

本文目录导读:

税务师考试是衡量考生在税务领域专业知识与技能的重要标准之一,作为税务师考试的重要组成部分,税法一考试内容涵盖了税法的基本原理、税收制度以及税务实务等方面,本文将详细介绍税务师税法一考试的主要内容,帮助考生更好地理解和掌握相关知识。

考试概述

税务师税法一考试主要测试考生在税法领域的基础理论知识和实践应用能力,考试内容通常包括税法基本原理、税收制度、税务实务以及案例分析等部分,通过此考试,可以检验考生是否具备从事税务工作的基本能力和素质。

1、税法基本原理

税法基本原理是税法一考试的基础部分,主要涵盖税收法律、税收原则、税收法律关系等内容,考生需要掌握税收法律的基本框架、税收原则的内涵以及税收法律关系的构成,还需了解国内外税法制度的差异及其原因,为进一步学习税法打下坚实基础。

2、税收制度

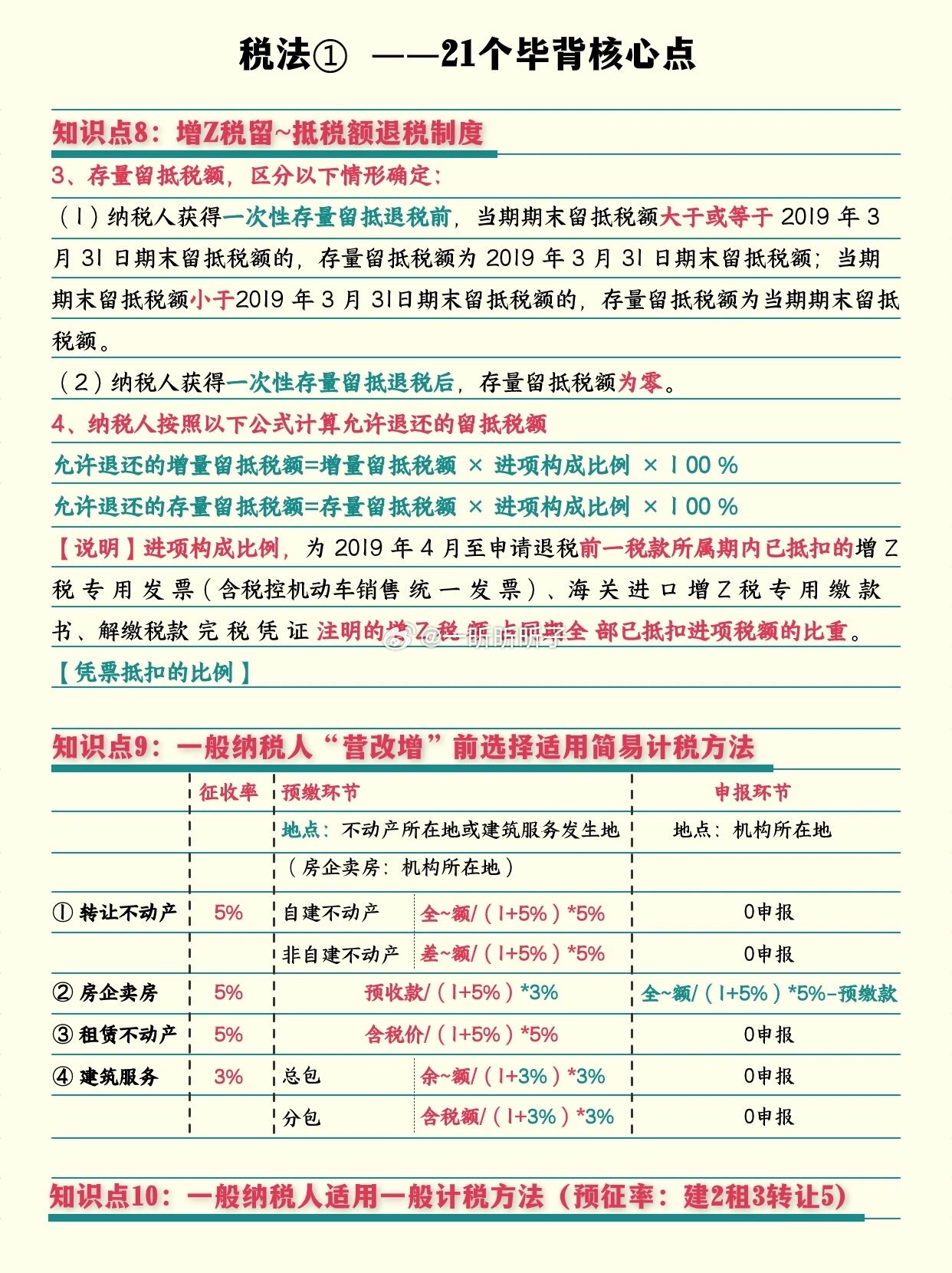

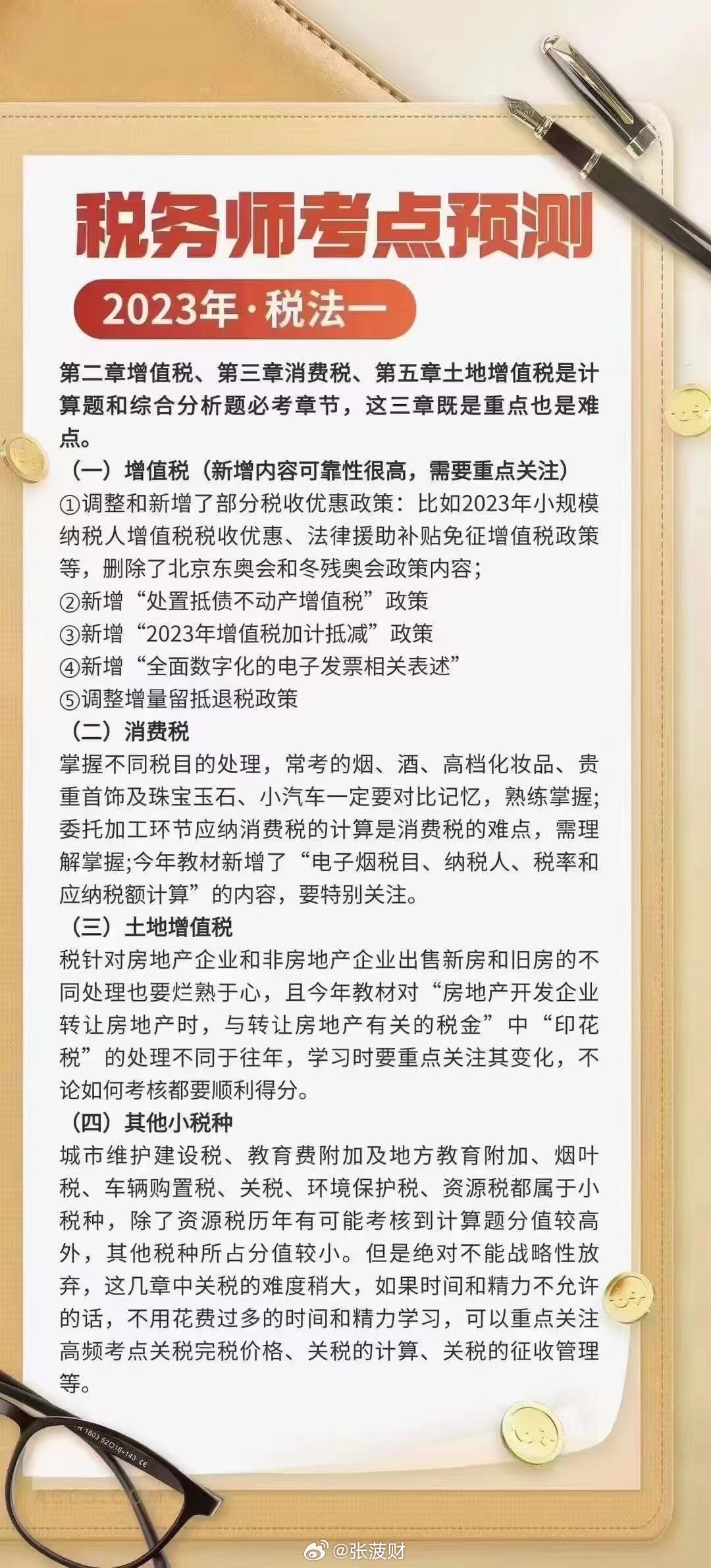

税收制度是税法一考试的核心部分,涉及各种税种的法律规定、征收管理以及税收政策等方面,考生需熟悉增值税、企业所得税、个人所得税、消费税等主要税种的纳税义务人、征税对象、税率、纳税期限等规定,还需了解税收优惠政策、税收征收管理以及税务稽查等内容。

3、税务实务

税务实务是税法一考试的实践部分,主要考察考生在实际工作中的应用能力,这部分内容通常包括税务登记、纳税申报、税款征收、税务检查以及税务代理等实务操作,考生需熟悉税务登记的程序、纳税申报表的填写、税款征收的方式以及税务检查的流程等。

4、案例分析

案例分析是税法一考试的综合性部分,旨在考察考生对税法知识的综合运用能力,这部分通常涉及实际案例,考生需根据所学理论知识对案例进行分析,找出问题并提出解决方案,案例分析可以帮助考生将理论知识与实际操作相结合,提高解决实际问题的能力。

备考建议

1、系统学习:考生需要按照考试大纲的要求,系统学习税法一考试内容,掌握基本知识和理论。

2、深入理解:在学习的过程中,要注重理解税法的原理和制度,而不仅仅是死记硬背。

3、实践应用:在掌握基本理论的基础上,要多做实践题,将理论知识与实际操作相结合,提高应用能力。

4、案例分析:针对案例分析部分,考生需要多阅读相关案例,学会分析问题并找出解决方案。

5、模拟测试:在备考过程中,要进行模拟测试,检验自己的学习效果,查漏补缺。

税务师税法一考试内容涵盖了税法的基本原理、税收制度以及税务实务等方面,是成为一名合格税务师的重要前提,考生在备考过程中,需要系统学习考试内容,注重理解和实践应用,同时进行模拟测试,不断提高自己的应试能力,希望本文能对考生备考税务师税法一考试有所帮助。

参考资料

考生在备考过程中,可参考税务师考试大纲、教材以及相关辅导资料,也可通过在线课程、培训班等途径获取更多的学习资源和辅导。

税务师税法一考试内容广泛且深入,考生需充分理解并熟练掌握相关知识,才能顺利通过考试,希望本文能为考生提供有益的参考和帮助。