摘要:本文研究了企业重组中的特殊税务处理问题。通过对企业重组过程中的税务处理方式进行分析,探讨了如何利用税收政策优化企业重组,减少税务风险,并为企业重组提供有效的税务策略。研究指出,在企业重组过程中,合理应用特殊税务处理措施有助于降低企业成本,提高企业竞争力。

本文目录导读:

随着市场经济的发展,企业重组已成为企业优化资源配置、提高竞争力的重要手段,在企业重组过程中,涉及到的税务问题尤为复杂,特殊税务处理作为企业重组过程中的一项重要内容,其合理应用可以有效减轻企业税负,提高企业重组的效率和成功率,本文旨在探讨企业重组中的特殊税务处理。

企业重组概述

企业重组是指企业通过一系列手段,如资产置换、股权变更、业务整合等,优化资源配置,提高运营效率,增强竞争力的过程,企业重组有助于解决企业经营过程中出现的各种问题,如债务问题、资产流动性问题等,企业重组也是实现产业升级、转型发展的重要途径。

特殊税务处理的概念及意义

特殊税务处理是指在企业重组过程中,针对涉及的税务问题,根据相关法律法规和政策规定,采取特殊的税务处理方式,特殊税务处理的意义在于:

1、减轻企业税负:通过特殊税务处理,企业可以在重组过程中享受税收优惠,减轻税负,降低重组成本。

2、提高企业重组效率:合理的特殊税务处理可以简化税务程序,减少企业重组过程中的繁琐事务,提高企业重组的效率。

3、促进企业发展:特殊税务处理有助于企业优化资源配置,增强竞争力,实现产业升级和转型发展。

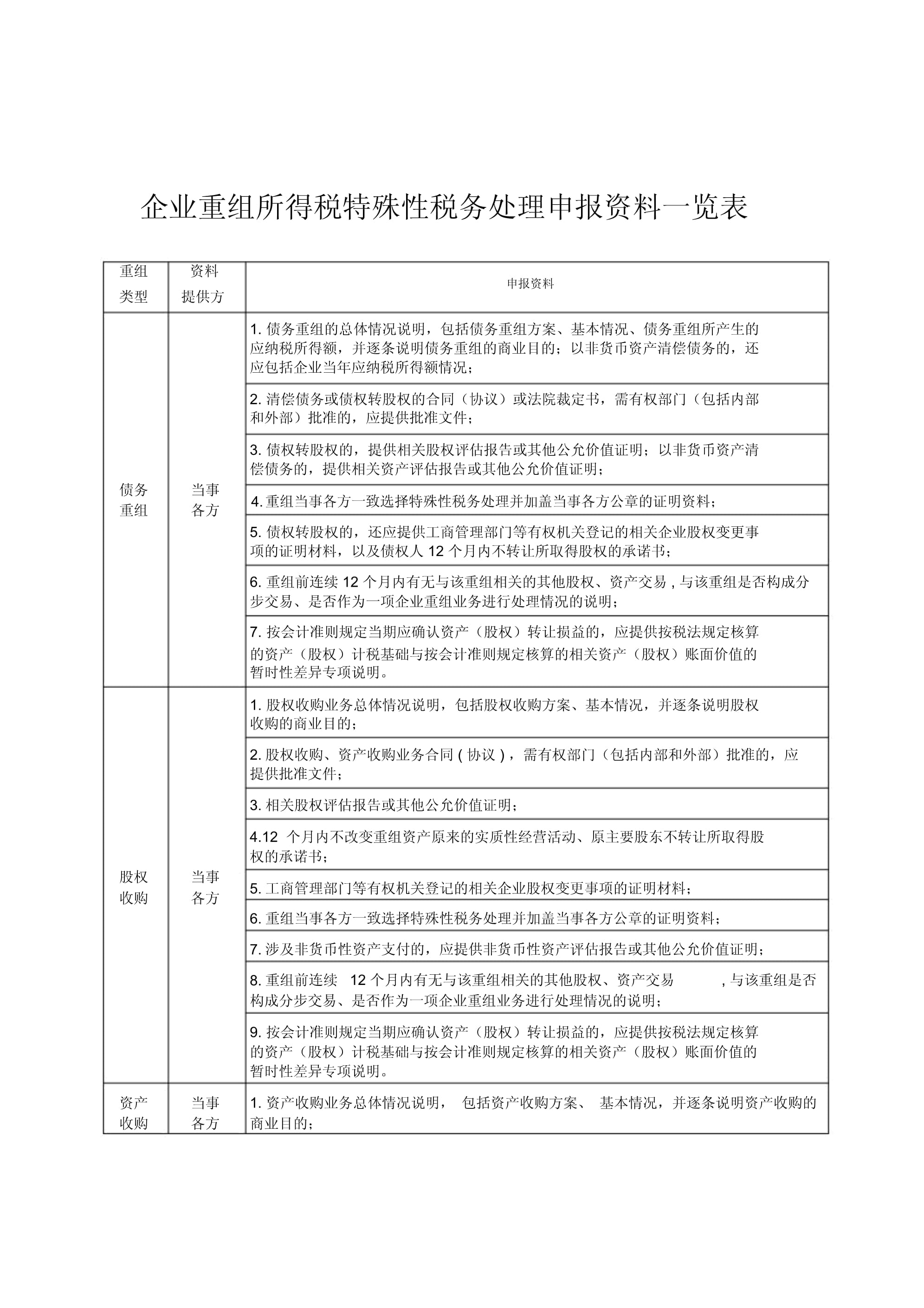

企业重组中的特殊税务处理方式

1、税务递延处理:在企业重组过程中,对涉及的资产转让、股权变更等交易,允许暂不确认损益,递延纳税。

2、免税处理:对符合一定条件的企业重组,给予免税优惠,如免征增值税、企业所得税等。

3、折旧政策调整:对企业重组后新投入的资产,调整折旧政策,以减轻企业税负。

4、土地使用权处置优惠:对企业重组中涉及的土地使用权处置,给予相关税收优惠。

5、跨境重组税收协调:针对跨境重组,加强国际税收合作,避免双重征税。

特殊税务处理在企业重组中的应用策略

1、深入了解相关政策法规:企业需深入了解国家关于企业重组的特殊税务处理政策,以便在重组过程中充分利用优惠政策。

2、合理规划重组方案:企业在制定重组方案时,应充分考虑税务因素,合理规划重组步骤和交易结构。

3、加强与税务机关的沟通:企业应加强与税务机关的沟通,确保特殊税务处理的合规性,避免税收风险。

4、注重风险防范:企业在应用特殊税务处理时,应注重风险防范,合理评估税收风险,制定相应的应对措施。

案例分析

以某企业并购为例,该企业在并购过程中采用了特殊税务处理方式,通过税务递延处理,暂不确认部分资产转让的损益,降低了当期应纳税额,享受了免税处理优惠,减轻了并购过程中的税负,还充分利用了折旧政策调整和土地使用权处置优惠等政策,这些特殊税务处理方式的应用,有效降低了企业并购成本,提高了并购效率。

特殊税务处理在企业重组中具有重要意义,企业应深入了解相关政策法规,合理规划重组方案,加强与税务机关的沟通,注重风险防范,通过合理的特殊税务处理,可以减轻企业税负,提高企业重组效率,促进企业发展和转型升级,政府部门应进一步完善企业重组特殊税务处理政策,加强税收征管,确保税收政策的公平性和有效性。